貸株で二重にインカムゲインを狙う方法

目次

はじめに

いつもブログをご覧いただきありがとうございます。

ミジンコに転生したIPUSIRONです😀

貸株のすすめ

数ヶ月前から貸株というものを始めました。

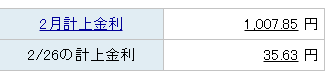

貸株で得た2月の収入は1,007円でした。

わずかな金額のように思えますが、1ヶ月千円であっても1年で1万2千円になるので、私の倹約生活の中では馬鹿にはできません。

千円あれば牛丼を2杯食べられます😆

以前は私自身貸株について「よくわからない」「面倒くさい」「配当・優待をもらい損ねるのが怖い」と思い躊躇していました。同じように思っている方もいるかもしれないと思いましたので、実践したり調べたりした内容を記事にしました。

どうせ株を持っているのであれば、貸株に挑戦してみてはどうでしょうか。

毎月少しでもチャリンチャリンと小銭が入るのは嬉しいものですよ。

貸株の特徴

ここではすでに持っている現物株を貸株にするかどうかという観点で解説します。

貸株金利を目的とした投資法の場合は話が別です。

メリット

貸株料は日割り、貸出期間は自由

日本株の配当金の場合は通常1年に2回しかもらえません。

一方、貸株だと日割り計算なので、証券口座でその分だけ毎日加算されるのを確認できます。

ただし、貸株金利の総額が証券口座の預り金として入金されるのは、月末締めの翌月の2営業日になります。つまり1ヶ月に1回の入金になります。

デメリット

一般的にはほぼノーリスクといわれています。

証券会社の破綻による影響

貸株中に証券会社が破綻したら、株は戻って来ません。貸株サービスを利用して貸し出された株式は、投資者保護基金による保護対象にはなっていないからです。

これが最大のデメリットであり、嫌で貸株をやらない投資家もいます。

NISA口座の株は貸株できない

そういう決まりになっています。

配当金相当金は株の損益と相殺できない

貸株のまま(配当の)権利確定日を迎えると、配当金の代わりに、税引後の配当金と同額の「配当金相当額」が受け取れます。

しかし、配当金は株の損益と相殺できるので税金を抑えられますが、配当金相当額だとそれができません[1]貸株料や配当相当額は雑所得に該当します。他の所得と合算して、総合課税の対象となります。。

よって、いくら金額的に同等の「配当金相当額」を受け取れるそしても、税金的には「配当金」の方が無難ともいえます

こうした問題は証券会社が用意している貸株サービスで回避できます。

配当金をもらうために、貸株サービスで「株主優待・予想有配優先」(あるいは「権利取得優先」)を設定しておけばよいのです。

代用有価証券にできない

信用取引をしない人にはあまり関係ない話です[2] … Continue reading。

信用取引には信用保証金(現金)を用意しておきますが、所有する国内株式や投資信託を代用有価証券として使うことで評価額の80%を保証金代わりにできます。

しかし、米国株であったり、国内株式でも貸株にしていたりすると代用有価証券にできません。信用貸株にしておけば代用有価証券にできますが、貸株よりも金利が低くなります。

貸株メモ

詳細は証券会社の解説ページを見てください[3]貸株サービス | 国内株式 | 楽天証券。

ここでは私が気になって調べたメモを載せています。

銘柄の貸株金利を知りたい

貸株対象の銘柄であれば、「貸株金利」という記載があります。

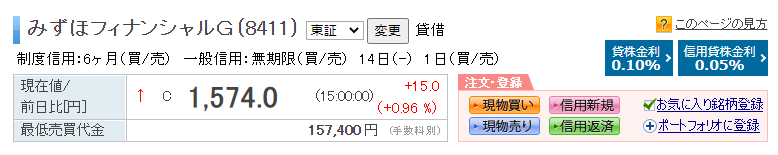

次の画像は楽天証券で「みずほファイナンシャルグループ」(8411)のページを開いたところです。

「注文・登録」の上に「貸株金利が0.10%」という記載があります。

よって、1年間ずっと株価が1,574.0円であり、1単元(100株)持っていれば、単純計算で次のように計算できます。

1,574円×0.001×100株≒157円

権利日に返却するように設定すれば、通常通り配当金ももらえます。配当利回り4.76%とすれば、次のように計算できます。

1,574円×0.0476×100株≒7,492円

返却中の数日間は貸株なので、得られる金額はほんの少しだけ下がりますが、ざっくり計算では1年で以下の金額(インカムゲイン)が得られます[4]下がった分は計算に入れていません。。

1年の総額=(貸株での利益)+(配当金)=157+7,492=7,619円

貸株金利と売り圧力

貸株金利の高い銘柄は値動きが大きく、株価も値下がりの傾向があります。なぜなら株を借りた投資家は、それを空売りに利用するためです。

よって「貸株金利が高い=空売りしたい投資家が多い」といえます。つまり、それだけ売り圧力がかかっているというサインなのです。

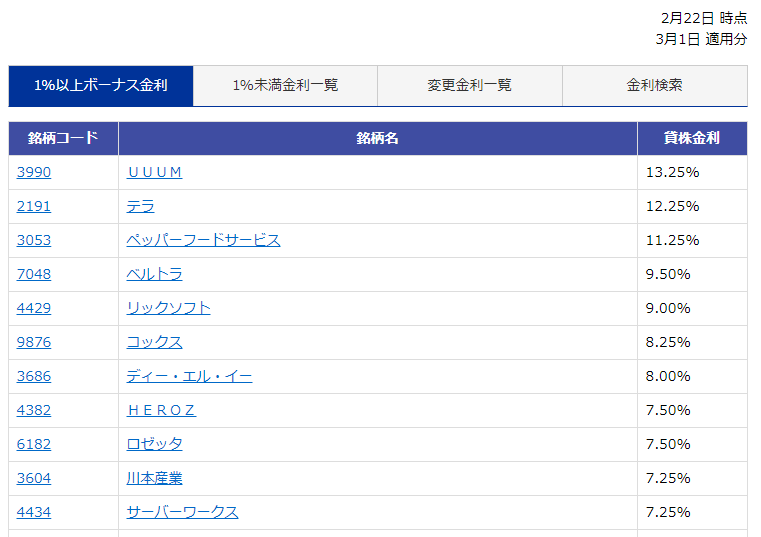

貸株金利のランキング

証券会社に用意されているはずです。

2021年3月1日現在、年率1%以上は567銘柄、年率13%以上は1銘柄ありました。

貸株年率が13%あれば、配当金で年率13%もらえるのと同等と考えてもよいですが、それだけ売り圧力がかかっている銘柄ということです。売り圧力が強ければ、株価は下がりやすくなります。貸株によるインカムゲインが大きくても、それ以上にキャピタルゲインで損を出したのでは意味がないので、注意してください。

個人的には貸株サービスのランキングに載るような銘柄はおすすめしません。たまたま自分が所有する銘柄が貸株対象であれば、貸株するという使い方で十分だと思います。

貸株したものはどうなっているのか

証券会社があなたから株を借りて、そのお礼として毎日お金をあなたに渡します。

一方、証券会社は借りた株を貸株市場で貸すことで利益を上げます。そおときの手数料や金利を貸株の金利よりも高くして、差額分を儲けているわけです(ただし証券会社にとって借りた株を誰にも貸せなければ丸損)。

証券会社が用意する貸株サービス 【重要】

株を貸した状態のまま権利日を迎えてしまうと、配当や優待をもらえません。もちろん株主総会に出席もできません。

これを防ぐための機能が用意されています。

これにより手動で貸株をキャンセルしなくても、権利日が近づくと自動でキャンセルしてくれます。「貸株を中断→持ち株に設定したまま配当落ち日を通過→貸株に戻す」という振替作業を自動でやってくれるのです。自動なのでやり忘れがないため安心して貸株を活用できます。

1銘柄の株をすべて貸株にするのではなく、一部の株数のみを貸株にするもできます。

貸株のタイミングに注意

株の売買で約定するとに受け渡しまでに時間差があります。貸株でも同様です。

権利日を狙って手動で貸株を戻す場合には注意が必要です(基本的には貸株サービスの「株主優待・予想有配優先」を選択しておけばよい)。

長期保有の優遇がある株主優待銘柄には要注意

指定の期間中継続して株主の場合に優待対象というパターンがあります。もともとこういう優待をつけている会社は、権利日が過ぎると株主が売ってしまうことを防ごうとしたものです。継続して持っていないと優待が得られないから持ち続けるという人を期待しているのです。

こうしたタイプの銘柄は貸株にも関係していきます。貸株をした結果、株の名義が証券会社に移ってしまうと、株主優待の長期保有の優遇が受けられなくなってしまうのです。

こういった銘柄は貸株の対象にしない方がよいでしょう。あるいは対象の株数だけを貸し出すように設定します。

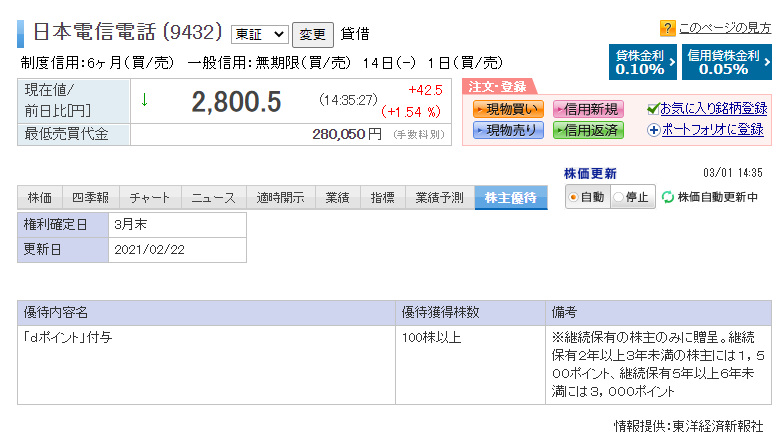

[例]NTTの場合

100株以上を継続して保有。保有期間が2年以上3年未満であればdポイント1,500分、5年以上6年未満であればdポイント3,000分。

[例]KDDIの場合

100株以上でカタログギフト3,000円分。ただし、5年以上継続して保有すると5,000円分。

1,000株以上でカタログギフト5,000円分。ただし、5年以上継続して保有すると10,000円分。

米国株は対応しているか?

証券会社によっては対応しています[5]SBI証券は対応しているようです。SBI証券->米国貸株サービス。楽天証券ではしていません。

銘柄によって貸株金利が異なる

証券会社によっては貸株に力を入れて、貸株金利が多めのところもあります。

リスクが高い銘柄は貸株金利が高くなりがちです。

貸株金利の変化

通常時の貸株金利が変わることがあります。

権利確定日は貸株が少なくなるので、通常時の金利の5倍になります。

あえて権利確定日に貸株したままにするという方法もあります[6]楽天証券の場合は自動取得サービスで「金利優先」を設定しておきます。。

NISAと貸株

NISA口座で保有する株は貸株サービスを利用できません。

信用取引口座と貸株

証券会社によっては信用取引口座を開くと貸株サービスを利用できないことがあるので、事前に調べておきましょう。

隠し優待(隠れ優待)と貸株

銘柄によっては公開されていない優待情報がごくまれにああります。ホームページでわからず、優待のお知らせや決算書が届く株主だけがわかるというもので、隠し優待(隠れ優待)と呼ばれています。

隠し優待のよくあるのは、次の3パターンです。

- 議決権がある人に投票チェックシートが届く。送り返したら景品(クオカードなど)。本来は死に票になる可能性が高いが、景品に釣られて票が活きるから。

- アンケートに応えたら景品

- 自社商品を希望する人に送る JTからタバコの製品の紹介→希望者はもらえる

隠し優待の権利はおそらく株主として名前が載ることであるため、権利日に株を所有していれば問題ないはずです。これまで通り動貸出し機能を使っていれば隠し優待ももらえると思われます。

さいごに

貸株について紹介しましたが、実際に試す方はこの記事を鵜呑みにせずに自己責任で調べて実行してください。

問題があっても、当サイトはあらゆる損害に関して一切の責任を負いません 。

貸株を活用して、数日はセミリタイアが近づきそうです😀

References

| ↑1 | 貸株料や配当相当額は雑所得に該当します。他の所得と合算して、総合課税の対象となります。 |

|---|---|

| ↑2 | 楽天証券の大口優遇を取得するために信用取引を活用するパターンがありますが、そのための現金が用意できる人には関係ありません。逆に現金ではなく代用有価証券を使いたい場合は関係あります。 |

| ↑3 | 貸株サービス | 国内株式 | 楽天証券 |

| ↑4 | 下がった分は計算に入れていません。 |

| ↑5 | SBI証券は対応しているようです。SBI証券->米国貸株サービス |

| ↑6 | 楽天証券の場合は自動取得サービスで「金利優先」を設定しておきます。 |