家計簿ページがノイズ明細だらけになる問題を解決する【MoneyForward編】

目次

はじめに

いつもブログをご覧いただきありがとうございます。

ミジンコに転生したIPUSIRONです😀

MoneyForward(マネーフォワード)とは

MoneyForwardとはスマホ向けの家計簿アプリの一種です。

家計簿アプリの中では1,2位のシェアであり、人気のアプリです。

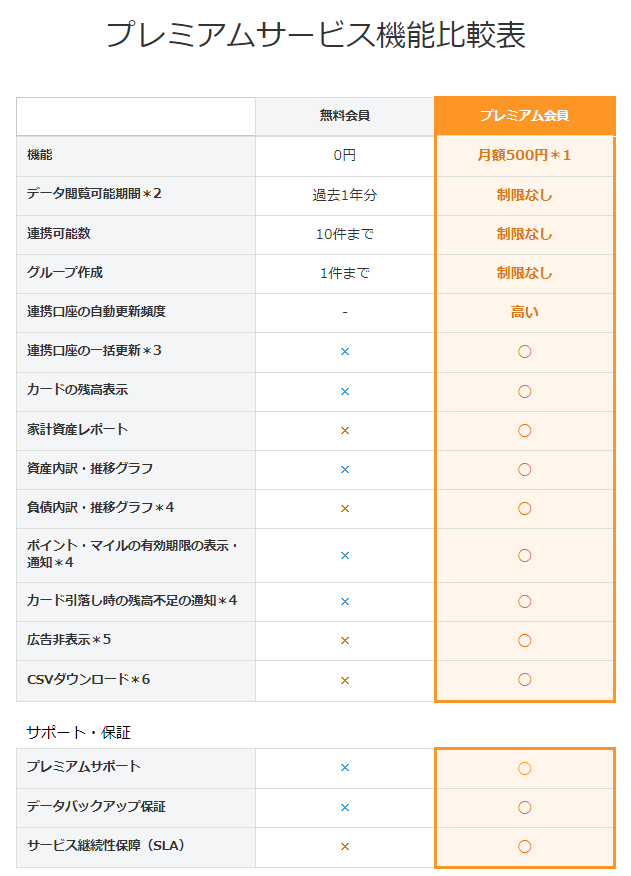

無料で使用でき、10個の口座連携ができます。有料(月500円)支払うと、プレミアムにアップデートできます。プレミアム会員であれば、口座連携が制限なし、データ閲覧期間が無制限、連携口座の更新頻度高、グラフ表示、データのダウンロードができます。

| 月払いプラン | 年払いプラン | |

|---|---|---|

| iOS版 | 月額480円 | 年額5,300円(月払いプランより460円お得)[1] … Continue reading |

| Android版 | 月額500円 | 年額5,500円(月払いプランより500円お得) |

ミジンコ的観点によるMoneyForwardの特徴

メリット

- クレジットカードでの買い物が自動で入出金され、カテゴリーをある程度分類してくれるのは賢い。

- 年金口座も連携できる。

- JIS&T(確定拠出年金)、ねんきんネットを登録できる。

- ただし、ねんきんネットを登録すると、保険料納付総額が表示される。これはこれで便利だが、資産扱いになり資産総額に合算されてしまう。あくまで納付した金額であり、年金見込み額でもないし、もらえる金額でもない。よって、本来であれば表示されるべきではない。

- 連携口座の内、資産画面に反映するかどうかの設定が欲しい。

- 暫定的な解決策は「ねんきんネットの口座を削除すること」。

- 根本的な解決策は「ねんきんネットを除いたグループを作ること」。

デメリット

- 単純に毎月の支払いが痛い。

- 倹約・投資に目覚めて家計簿アプリを導入し、固定費を抑え始めたのにかかわらず、月々支払う必要がある。

- 1年で約5k、10年で50kと考えるとチリ積もでお金が貯まりにくくなる。はっきりいうとこの金額を投資したい。

- ただし、他の代替案がなく、MoneyForwardにより時短できて生産性を高められると判断したため、今のところMoneyForwardを使い続けている。

- よく使うカテゴリーのところが賢くない。手動でカテゴリーを変更したら、最新・2番目に新しく設定したカテゴリーぐらいは履歴に残して欲しい。

- 予算設定で毎月の予算、変動費・固定費の目標額を設定できる。しかし、毎月の予算がほぼ安定している会社員はよいが、毎月の収入にばらつきがある人には使いにくい[2]私の場合は、ある月は収入が10万円、ある月は数百万円とかなりのばらつきがあります。。

- 一部の金融機関は2段階認証を要求する頻度が多い。無視すればその口座の資産が更新されないし、更新しようとすれば頻繁に入力する必要がある。

- 資産画面において仮想通貨が「預金・現金・暗号資産」という1つのカテゴリーに入れられてしまう。

- 仮想通貨は毎日大きく上下するので、預金・現金と一緒にまとめて欲しくない。

- 資産画面において株式(信用)に信用で買っている銘柄だけでなく、保証金現金も含まれる。

- すべての金融口座が連携できるわけではない。

- 一部のJA、信託銀行、みんなの銀行がまだ非対応【2022年1月時点】。

- 少数だが、そういう金融機関を使っているのであれば、MoneryForward内で財布を複数作れるので、財布名にその金融機関名を付ける。お金の出し入れは手動で入力する。

無料会員プランであっても、過去1年超のデータの参照できる機能、グラフの描画機能を無視できたとしても、口座連携数が10個ではあっという間に足りなくなってしまいます。

グラフに関しては、毎月1回Excelにデータを集計するという方法で解決できます。

そして、口座連携数の制限に関しては、無課金でも一応抜け道はあります。

MoneyForwardアプリはMoneyFoward ME(無印のマネーフォワード)だけでなく、MoneyForward for XXXX(XXXXには銀行名などが入る)という提携アプリがたくさんあります。1台のスマホにそれぞれをインストールできるので、別々のアカウントを用意するのです。無印のマネーフォワードの提携口座の10件目は手動入力用の口座にして、そこに銀行マネーフォワードの集計結果を入力するわけです。これで、 実質無料で11件以上の口座をMoneryForwardで管理できることになります。

完全自動ではありませんし、一括管理はできません。しかしながら、メイン口座とサブ口座(たまに使う口座やカード、株主優待クロスやIPO投資用の口座など)に分ける使い方であれば十分に無課金でもいけるはずです。

この方法についてはいつか改めて記事にまとめたいと思います。

入出金すると家計簿ページにノイズが入ってしまうことの解決法

発端

私は10近くの銀行口座、15ほどの証券口座、複数のクレジットカードを使っています。特に以下を目的として、口座間でお金の移動が激しいです。

- 銀行のキャンペーンクリアのための入手金⇒こちらの記事はその一例。

- 株主優待クロスのための資金移動⇒気になる方はこちらを参照。

- IPO投資の資金管理

- お金をぐるぐる回してポイントを生み出す錬金術⇒気になる方はこちらを参照。

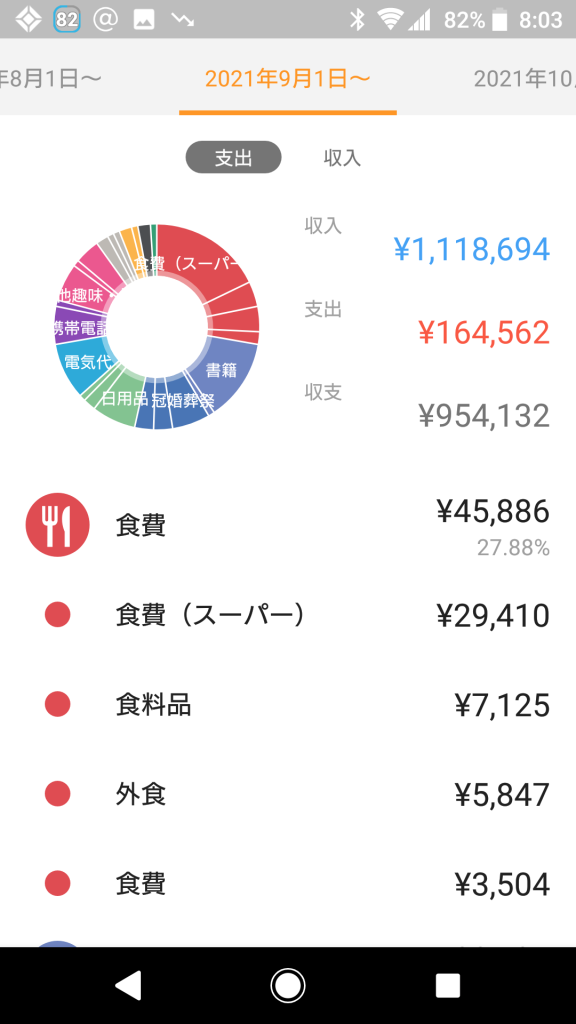

MoneyForwardが自動で振替と判断してくれれば問題ないのですが、うまく認識してくれなくて「未分類」となった支出・収入の明細になります。これが積み重なって、次の画像は2021年9月の家計簿ページになります(こひと月分)。収入と支出の額が大きくなってしまっています。円グラフを見ると未分類の明細の割合が大きくて、知りたい割合の表示になっていません。これでは家計簿で何を見直すべきかぱっと見でわからず、困っていました。

原因

金額が大きいのは、銀行口座と証券会社で頻繁に大きな金額を移動させているからです。

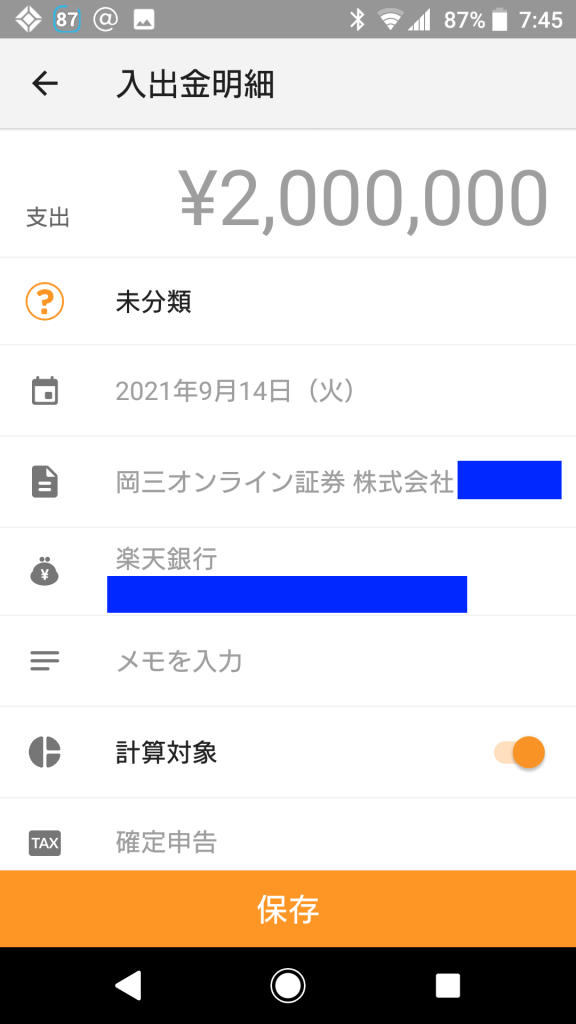

ここでは支出にある「岡三オンライン証券」に着目します。詳細を見ると、カテゴリーが「未分類」になっています。

こうしたちょっとしたノイズがたくさんあり、それらが積み重なって無意味なグラフになっていたわけです。

解決法

意味のあるグラフにするには、こうしたノイズとなる明細を家計簿の対象外としてしまうことです。

入出金明細にて計算対象をOFFにすれば(画像の赤枠)、家計簿として集計されなくなります。データとしては残っていて、表示がグレーアウトになるだけなので、後で戻すこともできます。

こういったノイズを探すためには、未分類というカテゴリーを探すことになります。検索時にすでに計算対象をOFFにした明細が邪魔なので、以下のように修正します。

- 支出の明細⇒計算対象外とした明細のカテゴリーは「現金」>「その他現金・カード」を指定(画像の赤枠)

- 収入の明細⇒計算対象外とした明細のカテゴリーは「その他入金」を指定

まとめ

ノイズとなる明細は次の設定をします。

①計算対象をOFFにする。

②支出なら「その他現金・カード」カテゴリー、収入なら「その他の入金」カテゴリーにする。

先ほどの例の9月についてノイズとなる明細に対してこの設定を施すところ、次の画像のようにきれいな円グラフになりました。これで何に無駄遣いしているかわかりやすくなりました。

おわりに

今後もMoneryForwardを使っていて気付いた点があれば、記事にしたいと思っています🙋♂️