ドコモのポイント投資でdポイントを増やす

目次

はじめに

いつもブログをご覧いただきありがとうございます。

ミジンコに転生したIPUSIRONです😀

ドコモのポイント投資では、手間暇かければその分だけ負けを避けられます。つまり、運用によってdポイントを減らすことを避けられるわけです(完璧ではないが少なくできる)。

独断と偏見によるセミリタイアへの必須度

| 項目 | 概要 |

|---|---|

| シーン | 増やす力。 |

| 金銭的リターン | dポイントを投資してdポイントを増やす。 ドコモのポイント投資において、2つのスタンスが選べる。 ・スタンス①「ポイント運用したまま放置する」 ・スタンス②「ポイント運用の攻略法を活用する(積極的に出し入れする)」 どちらでもdポイントは増えていくことが期待できるが、リターンを目指すのであればスタンス②を選択する。 ただし、時間は取られる。 |

| 金銭的コスト | 短期で見れば運用の結果、元本を下回る可能性はある。 |

| 時間的リターン | 特になし。 |

| 時間的コスト | スタンス①であれば時間的コストはなし(一度設定するだけ)。 スタンス②であればダウ平均株価の先物市場といった数値を確認する必要がある。 ただし、毎日チェックする必要はなく、余裕がある日だけでよい。つまり、自分のスケジュールに合わせて都合を合わせやすい。 |

| 総合ランク(S>A>B>C>D) | セミリタイアへの必須度はBランク。 ミジンコ的には「ある程度の大きいdポイントがあれば、スタンス②でdポイントを稼ぐべき。セミリタイアをして時間に都合が付く人であればスタンス②をやりやすいはず。この手法と相性がよいと感じるのであれば、原資となるdポイントを積極的に増やすことも考慮すると投資効率が上がる」と結論付けた。 |

ポイント運用とポイント投資

ポイント運用とは、ポイントのまま投資に回すことです。運用によってポイントが増減するため、損益確定させて最終的に手にするのはポイントです。

一方、ポイント投資とは、ポイントを現金の代わりに利用して投資することです。損益確定させて最終的に手にするのは現金です。

本記事はdポイントに注目していますが、他のポイントサービスにも色々あります。

例えば、PayPayポイントであれば、PayPayアプリ内でポイント運用できます。

楽天ポイントであれば、ポイントを増やしたければポイント運用か楽天ポイント利息の選択肢があります。楽天証券はポイント投資に対応しており、楽天ポイント(通常ポイント)で株や投資信託を購入を買えます。

それぞれのメリット・デメリット

| メリット | デメリット | |

|---|---|---|

| ポイント運用 | ・証券会社の口座は不要であり、初心者向け。 ・場合によっては裏技を使える。 ・ポイントのままいくら増やしても税金として取られにくい(バレにくい)。 | ・最終的に受け取るのはポイント。 ・同種のインデックスに投資していたとしても、ポイント運用は手数料が高い。 ・サービスによっては配当金を受け取れないので、そのタイミングで評価額が下がる。 ✳︎これを逆手に取れば、メリットになりうる。 ・ポイントごとにポイント運用のサービスが異なるので、投資サービスが分散する。 |

| ポイント投資 | ・ポイントを現金代わりに充当するので、多くの金融商品から自分で好きに選べる。 ・購入した金融商品は現金で買ったものと同等。つまり、配当金や優待を受け取る。 証券会社の独自サービスの恩恵を受けられる。投資信託であれば、投信マイレージなど。 ・最終的に現金を受け取れる。 | ・ポイントの種類によってポイント投資できるサービスは異なる。 ・利益を確定すれば、税金を取られる。 ✳︎損失を確定すれば、赤字として計上できる。青色申告していれば、損失を繰り越せる。 |

dポイントを投資に活用する

dポイントを投資に活かすには、次のいずれかが挙げられます。

| タイプ | dポイントのサービス名 | サービス内容 | ざっくりとした特徴 |

|---|---|---|---|

| ポイント運用 | ドコモのポイント投資[1]サービス名に「ポイント投資」という文言がありますが、実質的にポイント運用です。 | dポイントをそのまま投資に回す。 増えるのはdポイント。 | ・証券会社不要なので初心者でもすぐに始められる。 ・「おまかせ運用」「テーマ運用」がある。 ・攻略法あり。本記事で紹介する。 |

| ポイント投資 | 日興フロッギー×docomo | dポイント(+現金)で株を買う。 その株を売れば現金になる。 | ・100円単位から買える。つまり、1株未満としても買える。 ・dポイントの現金化に使える。 ・期間限定ポイントも使える。 |

ドコモのポイント投資(以降、ポイント投資と略す)は株式会社お金のデザインとの提携サービスです。dポイントをそのまま使って投資します。運用の結果プラスになればdポイントが増えることになります。

なお、日興フロッギーに関しては次の記事を参照ください。

THEO+docomoをdポイントの投資に含めて解説しているサイトもあるが、それは正しくない。このサービスはロボアドバイザーであり、現金を投入してAIが自動的に運用してくれて、預かり資産額に応じてdポイントが付与されるだけです。

dポイントのポイント投資のおまかせ運用とテーマ運用

dポイント投資にはおまかせ運用とテーマ運用のどちらかを選ぶことになります。

| おまかせ運用 | ・アクティブコースとバランスコースの2種類がある。 ・アクティブコースはハイリターンを目指すために株式を中心に運用する。 ・バランスコースはリスクを軽減するために債券を中心に運用する。 ・サービス利用後でもコースの変更可能。 |

| テーマ運用 | 以下の9つのテーマから選択できる。 ・日経平均株価(日経225)…主に日経平均株価を構成する企業の株式に投資する。 ・新興国…新興国において成長が目覚ましい企業の株式に投資する。 ・クリーン・エネルギー…クリーンエネルギー関係の企業の株式に投資する。 ・ヘルスケア…医薬品の開発、バイオテクノロジーに関係する企業の株式に投資する。 ・生活必需品…生活必需品メーカー、小売業の企業の株式に投資する。 ・コミュニケーション…通信サービスやSNSといった企業の株式に投資する。 ・金…金の価格に連動するファンドに投資する。 ・SDGs/ESG ・米国大型株[2]条件として、THEO+docomoを利用して口座開設している必要があります。…アメリカの上場企業の内で代表的な500社(S&P500)の株式に投資する。 ・日経インバース指数[3]条件として、直近1ヶ月内にd払いを利用している必要があります。 |

ポイント投資でテーマ運用をするぐらいなら、証券会社で普通にテーマ別のETFを買った方がよいと思います。

特徴

特徴は次の通りです。

- ポイント投資するためにはdポイントを運用ポイントに変える。運用ポイントはいつでも1ポイント単位でdポイントに戻せる。

- 交換ポイントの上限はなし。

メリット

- 証券会社の口座開設は不要。

- 少額から投資できる。

- 100ポイントから。

デメリット

- 期間・用途限定のdポイントは運用ポイントに変えられない。つまり、ポイント投資に活用できない。

- 一方、日興フロッギーであれば使える。

- 直接株を買っているわけではないので、配当金や株主優待はない。

ポイント投資の攻略法【旧方式。現在の仕様ではできない】

かつてはポイント投資の仕様を突いた攻略法がいくつか存在しました。「攻略法を理解する」「攻略法をこれから新たに見つける」「攻略法を活用する」には、ポイント投資の仕組みやスケジュールについて理解しておく必要があります。

具体的な手法の紹介【現在の仕様ではできない】

ポイント入金と当日の価格決定の時間にタイムラグがありました。これを利用して、高確率でdポイントを増やせました。この攻略法は一種の後だしジャンケン戦略であり、2019年6月24日まで使えました。これを活用して何百万ポイントを貯めた人たちがいます。

- おまかせ運用に連動している指数[4] … Continue readingの価格決定は、ニューヨーク市場のクローズ時の6時(サマータイムなら5時)。

- 損益は当日6:00〜翌日6:00までの値動きで決まる。

- ドル円の為替レートは10時に確定する。

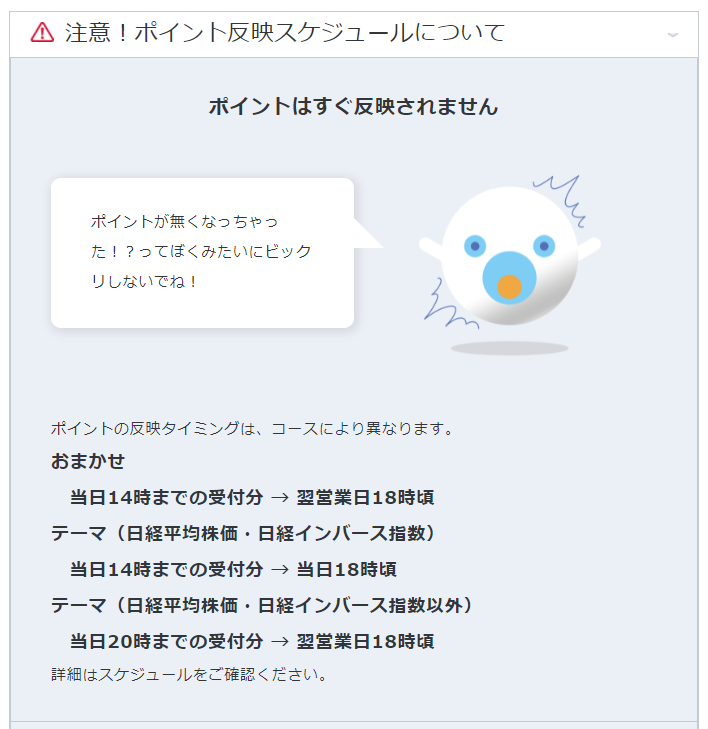

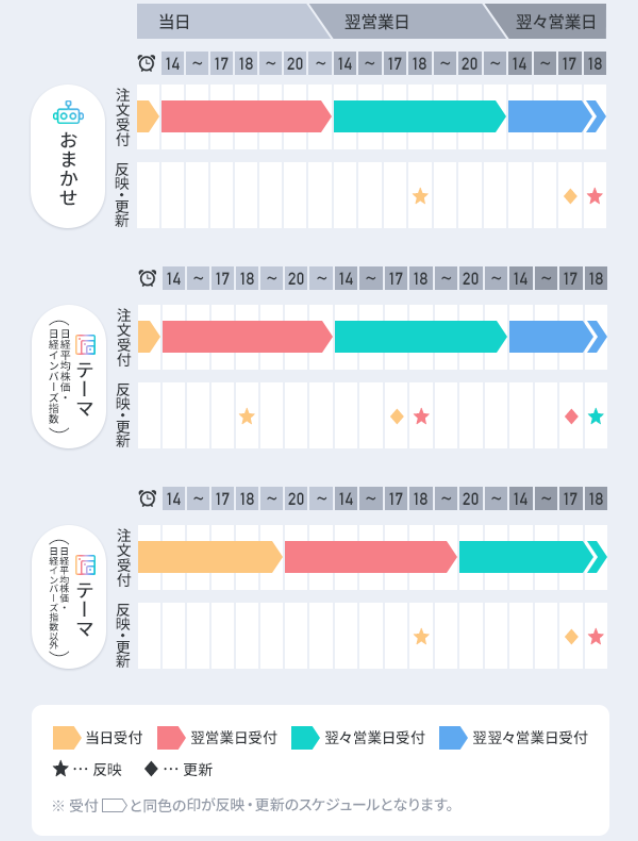

- ポイント入金の締め切りは14時であり、18時に運用ポイントへ反映される[5]2020年10月以降の仕様変更により、反映タイミングが翌営業日の18時に変更になりました。。

- 18時までにおまかせコースのアクティブコースとバランスコースを変更したも間に合う。

- 反映された運用ポイントの価格決定は翌営業日の17時。

損益は当日6:00〜翌日6:00までの値動きで決まるにも関わらず、投資をするかどうかの判断は14時や18時まで保留できてしまうです。例えるなら、甘いボール(上昇相場)が来たらフルスイング(運用ポイント追加+アクティブコース)して、厳しいボール(下落相場)が来たら見送る(運用ポイント引出 or バランスボール)のです。

基本的な流れは以下の通りです。

1:14時少し前の時点で上昇相場であれば運用ポイント+アクティブコース、下落相場であれば運用ポイントを引き出します。

2:18時少し前の時点で上昇相場から変わらなければそのまま、下落相場に転じていればバランスコースに変更する(損失を最小限にする)。

ただし、18時以降に下落相場に転じてしまえば、損失が出る可能性はあります。しかし、相場状況を見て運用するか否かを選べる時点で勝率はかなり高くなります。

ではどの相場をチェックするのかというと、アクティブコースとバランスコースの両方とも米国の割合が大きいため、ダウ平均株価(他の指数でも応用できる)を参考にするのです。ただし、14時や18時の手前において相場状況といっても米国の時間外取引であるため、ダウ平均株価の先物相場をチェックすればよいということです。

さらにチャンスをものにするためには、ドルの状況を見ることも有効です。

今も攻略法はあるか

現在の仕様では運用ポイントの反映は翌営業日の18時なので、上記の方法のステップ2を活用できません。しかし、ステップ1は有効です。とりあえずこれができるだけでも有利といえます。

14時の時点で翌日の上げ下げを予想できるかがキーになります。何を参考にするのかは色々議論がありますが、ダウ平均株価の先物市場、CFD(差金決済取引)、日経225、為替レートなどが挙げられます。

Twitterやブログでポイント投資の予想をしている人もいるので、自分で判断できない方は参考にしてみてください。

分散運用

dポイントガチ勢には複数のdアカウントを作り、ポイント投資を分散化している方もいます。ただし、100pt未満は運用対象から外れてしまうため、無駄が生じやすくなります。分散運用ではこの課題を解決する工夫が必要です。

![THEO[テオ]+ docomo | おまかせ資産運用で、dポイントもたまる](https://akademeia.info/wp-content/uploads/luxe-blogcard/b/b74b73991dd292c244d547f61a3ad2e6.png)