代用有価証券を活用して資金繰りを楽にする【株主優待クロス・大口優遇支援】

目次

はじめに

いつもブログをご覧いただきありがとうございます。

ミジンコに転生したIPUSIRONです😀

代用有価証券を活用することで、株主優待クロスや大口優遇の条件達成時の資金繰りが楽になります😀

特に株主優待クロスでは、たくさん取得できることを意味するため、資産を増やす意味でも積極的に活用したいところです。

代用有価証券

信用取引を行うための担保は現金だけでなく、株式・投資信託・国債などを代用できます。こうした代用のための有価証券を代用有価証券といいます。

代用有価証券を積極的に使うとどうなるか

株主優待クロスや大口優遇の条件達成がやりやすくなる

信用口座の保証金に現金をたくさん入れていなくても、代用有価証券の評価額が大きければ、その分大きな信用取引ができます。

信用口座を積極的に利用するトレードの方はもちろんですが、本サイトで推奨している大口優遇の条件達成や株主優待クロスがよりやりやすくなるわけです。特に株主優待の権利付き最終日が多い3月・9月は普通に株主優待クロスをすると資金不足に陥りがちです。そういったときに代用有価証券が大いに役に立つはずです。

信用取引の余力ぎりぎりまでは使わないようにする

大口優遇の条件達成、株主優待クロスでは、クロス取引になるので株価の上昇・下落はまったく関係ありません。

しかし、代用有価証券である現物株や投資信託は株価下落の影響を受けて、評価額が下がります。よって、代用有価証券が現金よりも大きな割合を占めている場合に、信用取引の余力ぎりぎりまで使うのはおすすめしません。想定以上の下落局面により評価額が下がってしまうと、保証金率を切ってしまう恐れがあります。

信用取引では保証金余裕額の3倍まで取引できるわけで、代用有価証券の評価額が下がったとしても余力ぎりぎりでなければ、よほどのことがない限り影響はありません。大口優遇の条件達成であれば1日で終わりますし、株主優待クロスであれば金額の大きい注文を現渡してしまえば耐えられます(優待を諦めてクロス注文を相殺させてしまえばよい)。

ワンポイント

委託保証金の多くを代用有価証券にして、信用取引の枠を目一杯使って株式を信用買い、または空売りすると、少しの株価変動でも損益変動が大きくなり、リスクがその分高くなるといえます。

代用有価証券の種類によって評価額が変わる

現金なら100%の価値がありますが、金融商品の時価に掛け目というパーセンテージを掛け合わせたものが評価額となります。

評価額=時価×掛け目

掛け目は証券会社や市場状況によって変動します。

リスクが低いものほど高い掛け目になります。つまり、価値が高いものとして扱われます。

| 金融商品 | 掛け目(一例) |

|---|---|

| 現金 | 100% |

| 国債 | 95% |

| 上場株式(ETFを含む) | 80% |

| 投資信託 | 80% |

| 投資信託(レバレッジ系) | 60% |

楽天証券の場合

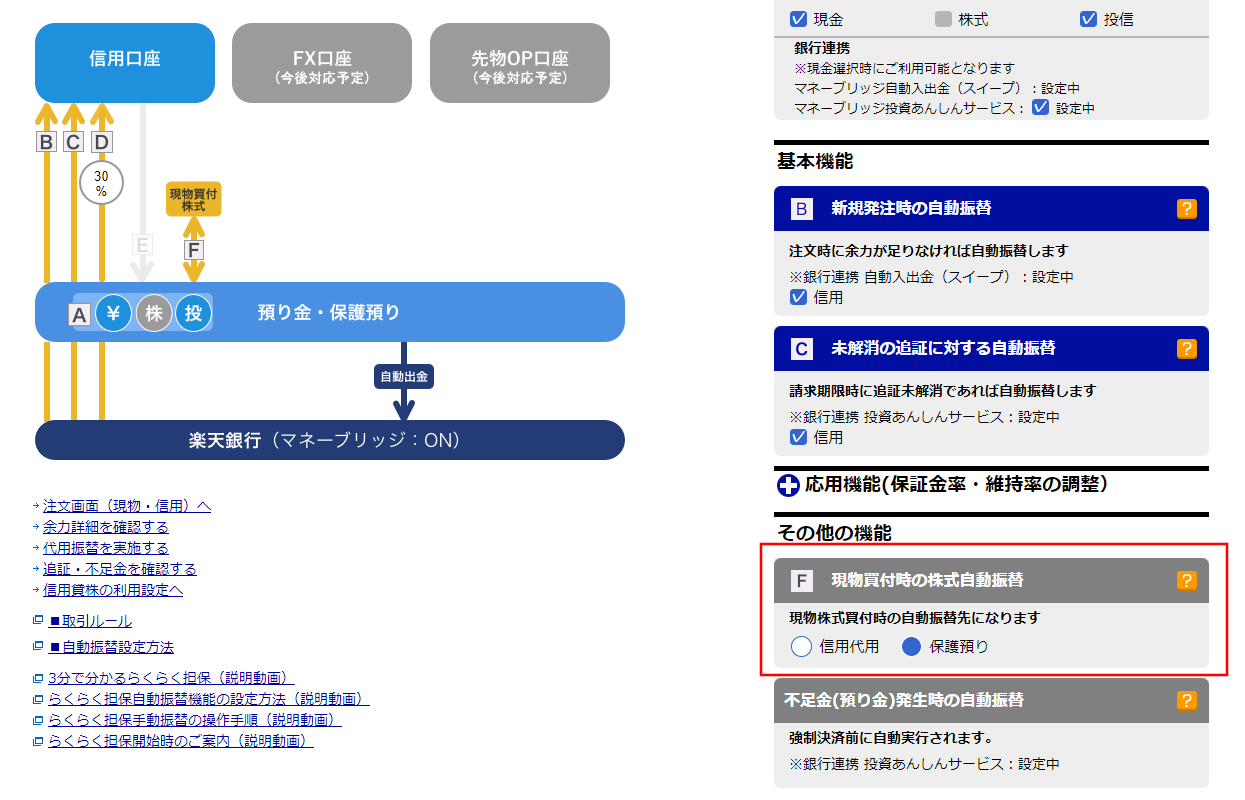

マイメニュー>「振替」>「保証金・証拠金振替」を選ぶと、「保証金・証拠金振替」画面が表示されます。ここで預り金を信用口座に入れたり出したりできます。

「代用振替(現金・株式・投信)」タブを選ぶと、代用有価証券の出し入れを設定できます。

特定口座にある金融商品を代用有価証券にしたい場合は、STEP.1の振替元口座で「預り金・保護預り」を選び、STEP.2の振替先口座で「信用口座」を選びます。

すると現物株や投資信託の振替設定の画面が表示されます。ここで掛け目と評価を知ることもできます。

レバレッジ系の投資信託では60%の掛け目になっていることがわかります。

次の画像は実際に投資信託「eMAXIS Slim 米国株式(S&P500)」を代用有価証券に振り替えようとしている画面です。

振替元の保護預かり分が下がりますが、振替先の保証金合計が上がります。ぴったり同じ額だけ上がっていないのは掛け目が80%であるためです。ただし、信用新規余力は保証金の増加額の3.3倍分だけ増えています。

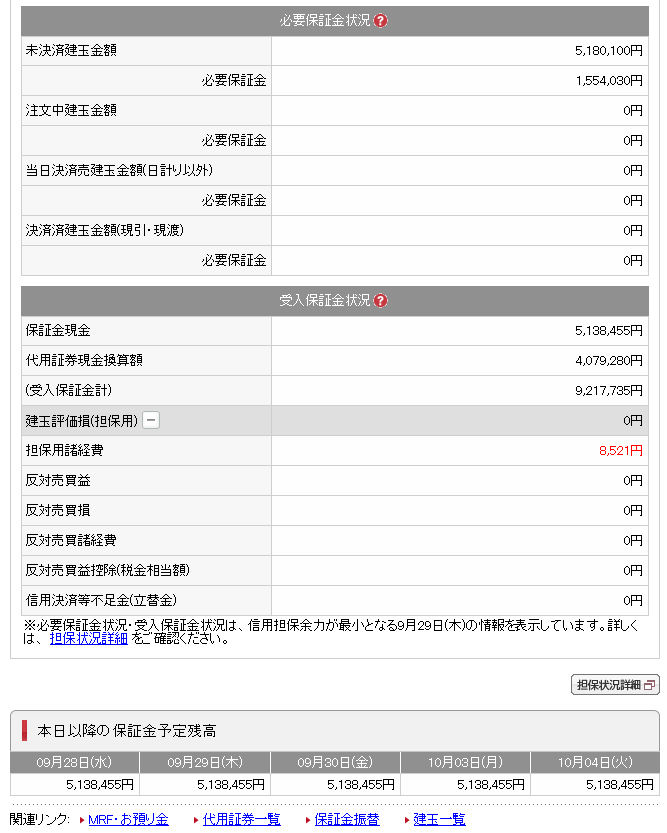

そして、「代用状況一覧」画面では、保有している金融商品の状況がわかります。

2列目が「預り金・保護預り」となっているのは特定口座のものです。「国内信用」となっているものは代用有価証券になります。

- 赤い枠…現物株の状況

- 貸株の分は表示されない。

- 青い枠(上側)…まだ特定口座にあるものなので、これらが代用有価証券に振替できる。

- 青い枠(下側)…すでに代用有価証券にしている。掛け目が表示される。

現物株を購入した際、デフォルト設定では保護預かりとなります(代用有価証券にならず普通に保有する)。自動で代用有価証券にしたければ、株式自動振替機能を有効にします(次の画像を参照)。

また、つみたて投資をしていると、定期的に買い付けたものは自動で代用有価証券になることはありません。代用有価証券にしたければ、手動で振り替えます。

SMBC日興証券の場合

SMBC日興証券でも代用有価証券に振替できます。

貸株は代用有価証券にできないが、信用貸株なら代用有価証券にできる

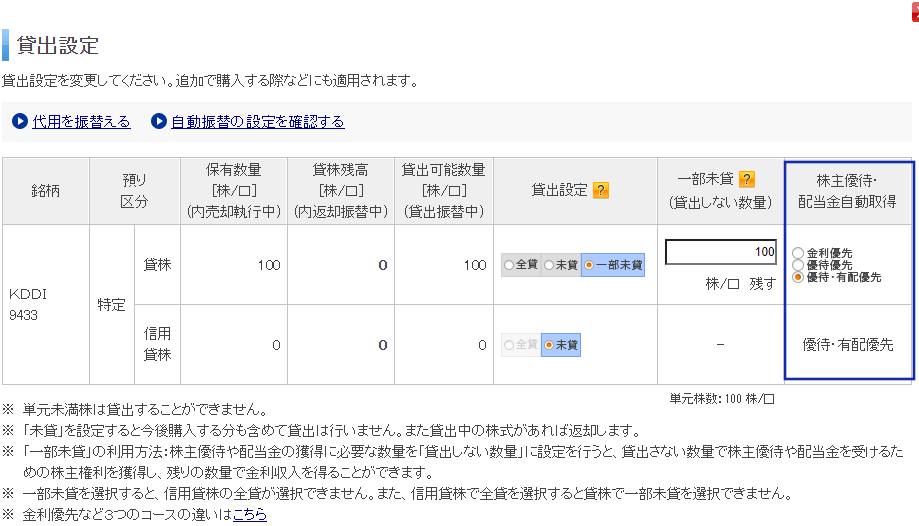

貸株とは保有する現物株を証券会社に貸し出して、代わりに利息をもらう仕組みです。

詳細は次の記事を参照ください。

普通の貸株として貸し出すと代用有価証券には使えない代わりに、金利が高くなります(もらえる利息が多くなる)。

一方、信用貸株として貸し出せば、代用有価証券としても使えますが、金利が低くなります(もらえる利息が少なくなる)。

金利にどの程度の差があるのかは銘柄や市場状況によります。貸株の適用金利ランキングによるような銘柄の場合、信用貸株だと10分の1以上の金利になります。一般的な銘柄の信用貸株であれば、2分の1ぐらいになります。

余談ですが、株主優待を欲しい場合は普通の貸株、信用貸株の両方とも「優待・有配優先」を選ぶことをおすすめします。長期認定の銘柄であれば、一部の株数は貸株にせずに残してください。1株残すのか、100株残すのかは、その銘柄が公表する条件によります。こうした理由で残した株については、誤って代用有価証券にしてしまわないようにしてください。

NISA口座で保有する株式等は代用有価証券にできない

代用有価証券に使える金融商品は、課税口座(特定口座または一般口座)で保有するものに限りません。つまり、NISA口座で保有する株式や投資信託は代用有価証券にできません。

どうしてもNISA口座の商品を代用有価証券にしたければ、NISA口座から課税口座に払い出す必要があります。NISA口座のメリットを捨ててまで代用有価証券にするメリットが感じられないため、通常こうしたケースはほとんどないはずです。