ミジンコ版FIREへの道【2024年版】

目次

はじめに

いつもブログをご覧いただきありがとうございます。

ミジンコに転生したIPUSIRONです😀

ここでは私が実践した資産拡大の方法(の一部)を紹介します。

再現性は低いかも知れませんので、参考程度に読んでください。

まだ概要を書いただけなので、徐々に詳細に、そしてわかりやすい説明にしたいと思っています。

まずは自己投資しつつ元本確保で

FIREのために資産を増やすためには、次の3つしかありません。

①収入を増やす。

②支出を減らす。

③運用の利益を上げる。

最初は①と②に重点を置く

①と②は当たり前に感じられるかもしれません。資産をバケツに貯まる水として例えてみます。蛇口から出る水が収入で、バケツの穴が支出に対応します。いくら蛇口から勢いよく水が出ても、穴が大きければ、貯まりません。逆に出る水が少なくても、穴が小さければ、どんどん貯まります。

まずはよいお金の習慣をつける必要があり、そのためには①と②に重点を置く必要があります。この段階において③はあまり考える必要はありません。

①を実現するためには、本業の収入を上げる(蛇口から出る水を増やすことに相当)、副業によって収入源を増やす(蛇口を増やすことに相当)というのが基本になります。しかし、いずれもすぐに成果が得られるようなものではありません。

年収1,000万円以上ある人より、年収400~500万円台の人のほうが、たくさん貯蓄できているという統計データもあります。

「貯蓄は所得より強し」を肝に銘じてください。

②は即効性があるので最優先事項

対して、②については誰でもいますぐ実践できるはずです。再現性もあるので、他人の成功例が参考になります。支出は固定費と変動費に大別されます。前者は家賃、水道光熱費、通信費、保険の費用などです。後者は食費、娯楽費などが代表になります。

節約の観点からは固定費の削減が基本となります。固定費を減らすためには最初に一歩に手間取るかもしれませんが、一度減らすことができれず以後ずっとその恩恵を受けられるためです。一方、変動費の削減は、ずっとコストを下げることを実践する必要があります。

③に移行する前の目標額はいくらか

貯金を増やしたいというレベルであれば過度な節約は不要かもしれませんが、本当にFIREしたいのであれば節約・倹約に励むのがとても有効です。それぐらいFIREの道は厳しいといえます。

具体的にいくら貯めればよいのかという疑問が出ると思います。意見が分かれるところかもしれませんが、ざっくり500万円を目指しましょう。この金額は、月20万円とした場合の2年分に相当します(月20万×24ヶ月=480万円=約500万円)。

③に移行する前にやるべきことのまとめ

この額に到達するまでは、自己投資をしまくり、本業と副業の収入アップを目指します。

それと同時に、将来の株式運用の元本を貯めつつ、株式投資の勉強をしておきます。(真っ当な)株式投資の本を20冊ぐらい読んで、基本をしっかり身につけておいてください。実際に株式投資するのは勉強の近道なので、少額なら同時にやるのもありです。この段階から全力投資する必要はありません。レバレッジをかけてやるのも厳禁です。

元本が貯まったら全力株式投資

一般に生活防衛資金は半年から2年分の生活費といわれています。生活レベルにもよりますが、500万円なら2年分程度に相当するはずです。500万円を貯めたなら、生活防衛資金を抜いて残ったお金を、たとえば「現金:株式=2:8」の比率で分けます。

この比率は自分のリスク許容度によって変更して構いません。リスクを取れる人であれば、株式の比率を上げるという選択肢があります。そして、運用額が多くなってきたら、現金比率を高めるか、株式を安定した銘柄を追加するという手も有効です。

理論的には一括投資するのが理想的ですが、最初は初心者なのであえて少額ずつ投資し、徐々に定めた比率に近づけるのが無難でしょう[1] … Continue reading。

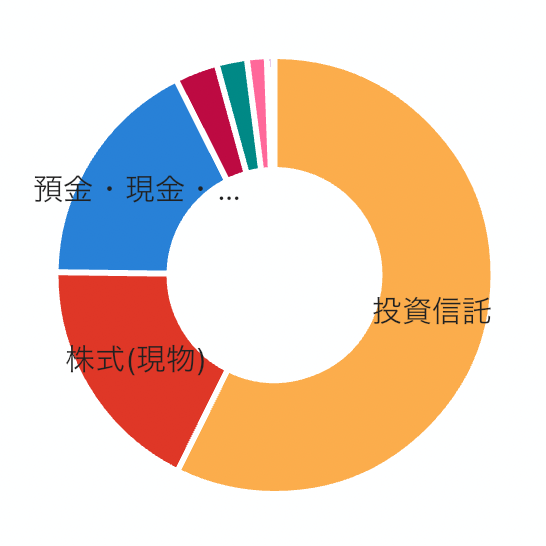

どういった投資スタイルを採用するかは個人個人の問題です。勉強したうえで、自分に合う投資先を選択してください。私はコア・サテライト戦略を採用し、コア枠でインデックス投資、サテライト枠で株主優待投資、個別株投資、端株投資、IPO投資などをやっています。サブでいろいろやっているのは、お金を増やすというより好奇心を満たすため、また将来の本やブログのネタのためですので、推奨はしません。具体的に何に投資すべきかというのは、本記事の内容の範囲外なので省略します(きちんと勉強していればわかるはずです)。自分のお金のことなので自分で決め、自己責任でやるべきものです。

あとはどんどん投資にお金を回して、投資額を増やしていきます。自力で1,000万円まで増やせたのであれば、それ以降の3,000万円、5,000万円も夢ではありません。サイドFIRE、そしてFIREのための資産も貯められるでしょう。

ところで株式投資には暴落はつきものです。予想できませんし、避けられるようなものでもありません。統計的に数年に1度は暴落がくるわけで、株式投資を始めたら一生涯に何度も暴落を体験することが確定します。つまり、暴落は株式投資における一種の入場料のようなもの[2]『サイコロジー・オブ・マネー』に登場する表現です。この本はミジンコが選書に選ぶほど大好きな本です。であり、誰でも支払う必要がある代償なのです。

株式投資のセンスの有無は関係ありません。しっかり株式投資について勉強していれば、暴落時にも耐えられるでしょう。くじけそうになったら本を読み返してみるのも有効です。終わらない暴落はこれまでにありません。1つだけ重要なことは、暴落しても絶対に株式を手放してはいけないということです。

これはインデックス投資についての話になります。個別株の場合は、損切りラインを切った時点で売却すべきといえます。

資産額が増大しても、そのペースを維持して、生活レベルを上げないようにしてください。一度上げた生活レベルは、なかなか下げられません。そして、臨時収入があっても、突発的な浪費は避けるべきです。本当に必要なものは買っても問題ありませんが、「自分へのご褒美」という言い訳をつくと、必要のないものに浪費してしまいがちです。そして、それをきっかけにしてこれまで順調にやってきた習慣が崩壊する恐れがあります。お金を使う際には投資・消費・浪費のどれに属するかを考え、計画的に消費・浪費すべきなのです。

1,000万円を投資していて、年利5%で運用すれば、1年でプラス50万円の含み益になります(利益確定していないので税金関係なし)。2,000万円であればプラス100万円です。たった5%と思うかもしれませんが、それが複利で効いてくるので、長期に運用すればするほど資産の増加は加速します。重要なのは、インデックスファンド(経済指標と同じ動きをするように作られた投資信託)を買い、収入があるたびに積み立てるだけで、誰でも再現できるということです。

資産額が数千万円になってくると、毎日の株価の変動で、給与以上の額が増減するのは日常茶飯事です。こうした現象に惑わされずに、淡々と収入を投資に回しましょう。短期売買なら話は別ですが、長期運用が前提のインデックス投資であれば、気にする必要はありません。

ミジンコの現在の様子

私の場合は、現状副業収入で日々の生活費を賄っています。そして、本業収入は、金融投資(主に株式投資)、自己投資や新しい挑戦のための費用、副業のための運転資金の増加に使っています。

最後に「本当にコーストFIREしているのか?」と突っ込まれそうなので、マネーフォワードMEの画面を参考に貼っておきます。

直近1年の資産推移になります。

ミジンコが経験・実践した、お金にまつわる5つの力

<貯める力>支出を減らす力

- 消費の節約・倹約

- 半額惣菜

- 浪費の削減⇒脱マキシマリスト

<稼ぐ力>収入を増やす力

- 本業…現在2025年2月頃までスケジュールが詰まっている。仕事の依頼は7割断っている状況。

- IT技術書の執筆

- IT技術書の翻訳・監訳、テクニカルレビュー

- コラム記事の執筆

- 講演

- 副業

- 技術同人誌の頒布

- 技術書典での頒布

- BOOTHでの販売

- ポイ活

- 懸賞

- 物販

- YouTubeの広告収入(AdSense)

- X収益化…「趣味で読書⇒自己投資にもなり一石二鳥⇒Xで本を紹介」「執筆⇒出版⇒Xで宣伝」といったサイクルを繰り返して、フォロワーを増やしたい。Xでの知名度が上がれば、新刊の売上げが伸びるし、新しい案件が降りてくる可能性が高まる。もっと面白い出来事に出会えそう。

- ブログのAdSense収入

- アフィリエイト

- Amazonアソシエイト

- DMMアフィリエイト

- など

- 海外アフィリエイト…報酬がドルなのでよい。

- レンタル読書する人…「レンタル読書する人」を本格始動しました!

- 技術同人誌の頒布

<増やす力>資産を増やす力

- 株式投資

- インデックス投資

- コア・サテライト投資

- 株主優待投資

- 株主優待クロス

- 端株投資

- NISA…新NISAは年初一括。

- iDeCo…NASDAQに全力。毎月60k積み立て。

- クレカ積立…ポイント還元目当て。主要証券会社のクレカ積立ほぼ満額。

- 暗号通貨…ほぼ休止中

- マイニング…休止中

- FX…100%入金ボーナススキームが塞がれたので停止中。

<守る力>資産を減らさない力

- 防災

- 避難具の準備…防災リュック2個、避難所に持って行くコンテナ準備OK

- 備蓄…ほぼ揃った。

- ローリングストック…今は賞味期限を軽く管理しているだけだが、システム化したい。

- 火災保険・地震保険…万全。すでに何度か利用済み。

- 防犯

- ホームセキュリティ

- 防犯カメラ…OK

- スマートロック

- パニックルーム…構想中。

- 武装…半分OK。

- ホームセキュリティ

- 節税

- 小規模企業共済

- 経営セーフティー共済

- (iDeCo)

- 明治安田生命の「じぶんの積立」

- ふるさと納税

- 年金

- 国民年金基金

- 健康保険

- 文芸美術国民健康保険

- 医療保険

- 県民共済

- など

<使う力>より満足感が高まることにお金を使う力

- 自己投資

- 読書

- 執筆ネタのための経験

- 旅行

- 金銭的浪費

- 宝くじ…当選金は目的の半分。残りは、高額当選の実績解除(⇒知名度アップ)のため。

- ギャンブル…卒業しました。

- 買い物…欲しいものはほぼ揃ったので、今は買いたいものがあまりない。直近で欲しいのは、Amazonほしいものリストで管理中。本棚を置けるスペースが一番欲しい。

- 時間的浪費

- ゲーム…MMORPGで廃人プレイをして満足した。FPSも卒業。今はたまにやるぐらい。

おすすめの本

インデックス投資

上から順番に読むとよいでしょう。